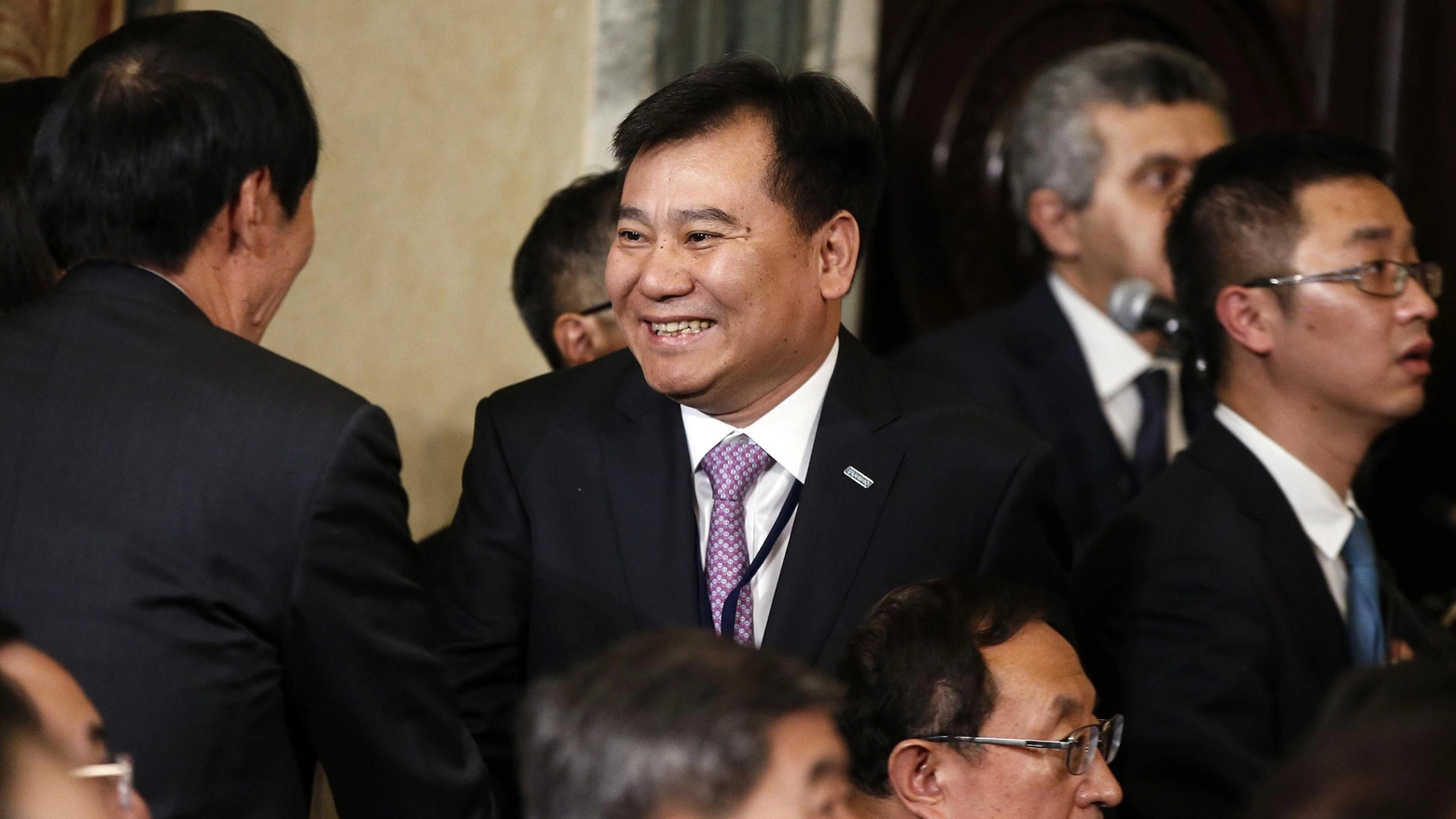

Zhang Jindong, presidente del gruppo Suning

Milano, 14 gennaio 2021 – Dopo la conferma dell’amministratore delegato Beppe Marotta, questo inizio di 2021 per l’Inter vive tra rincorsa scudetto e rumors sulla cessione di una quota di maggioranza del club. Il fondo londinese Bc Partners si è mostrato estremamente interessato a subentrare a Suning, imbrigliata dalla crisi economica post Covid, ma comunque non in tale difficoltà da dover cedere per forza le quote maggioritarie dell’Inter.

Due diligence

Bc Partners è al lavoro per studiare quelli che sono attualmente i conti nerazzurri, un approfondimento che richiede circa un mese di tempo e che dovrebbe terminare a febbraio, ma questo non significa che la cessione del club sia sicura. E’ in atto una valutazione e un confronto tra Suning e Bc Partners, in primo luogo per comprendere meglio lo stato dei conti, poi per capire esattamente quella che sarà la richiesta del colosso cinese per cedere le quote di maggioranza. Il valore complessivo del club non scende sotto il miliardo di euro, di conseguenza per il 70% delle quote Suning potrebbe chiedere circa 7-800 milioni di euro. Oggi tra l’altro sarà una giornata importante con un Cda a cui il presidente Zhang parteciperà in video conferenza. I discorsi, dunque, vanno avanti.

Le tempistiche

Bc Partners dunque sta vagliando i conti del club, si tratta di un lavoro certosino e che richiede tempo, probabilmente ancora un mese, così a febbraio potrebbe arrivare una prima valutazione da un lato sia sull’intenzione di scalare effettivamente l’Inter e dall’altro di cedere o meno le quote di maggioranza. Suning non è obbligata a cedere a causa della difficile situazione economica mondiale, ma a fronte di una offerta concreta – correlata da un progetto solido - si farebbe da parte per il bene della società. L’idea di Bc Partners potrebbe essere quella di subentrare inizialmente con la quota di minoranza di Lion Rock e poi a giugno completare l’acquisto. Il primo requisito, tra l’altro, è strettamente legato alla sottoscrizione di una parte del bond da 375 milioni di euro emessi dal club e in scadenza nel 2022. Per rifinanziare potrebbe essere necessario un aumento di capitale. Sono valutazioni che Bc Partners farà perché comunque reputa l’Inter un’occasione solida e non una società in crisi economico finanziaria da assaltare: è in atto un confronto tra due realtà serie che hanno come unico scopo il bene del club nerazzurro.

Leggi anche - Coppa Italia, Lukaku trascina l'Inter ai quarti