Prestiti alle imprese

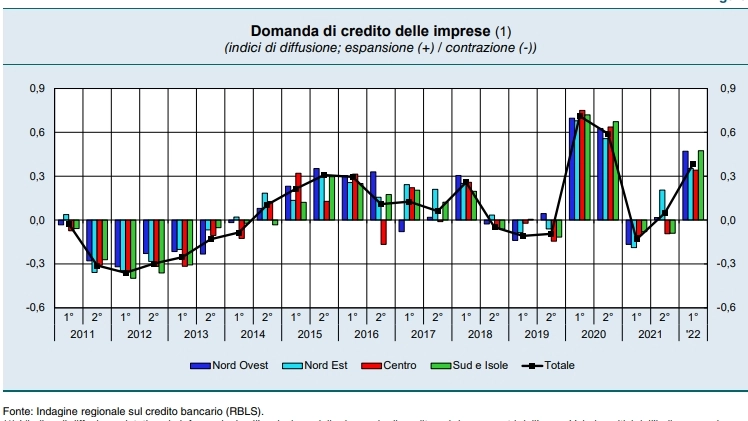

Milano, 20 Dicembre 2022 – Nel corso del primo semestre del 2022 la domanda di credito delle imprese è tornata a crescere in Italia ma in maniera più consistente nel Mezzogiorno e nel Nord Ovest. L'analisi è contenuta in un rapporto della Banca d'Italia aggiornato al mese di settembre del 2022. Le filiali regionali della Banca d’Italia hanno condotto la nuova edizione dell’indagine sulle banche a livello territoriale (Regional Bank Lending Survey, RBLS), che rileva l’andamento della domanda e dell’offerta di credito e della raccolta bancaria nelle diverse ripartizioni geografiche per il primo semestre dell’anno. La rilevazione riproduce in larga parte le domande contenute nell’analoga indagine realizzata dall’Eurosistema (Bank Lending Survey, BLS); rispetto a quest’ultima, l’indagine RBLS si caratterizza per il dettaglio territoriale e settoriale, per il diverso profilo temporale (semestrale invece che trimestrale) e per il maggior numero di banche coinvolte.

Le analisi sui territori

Nel primo semestre del 2022 la domanda di credito delle imprese è tornata a crescere in tutte le aree del Paese, con una ripresa lievemente più intensa nel Mezzogiorno e nel Nord Ovest. Le richieste di finanziamenti sono state motivate dall’accresciuto fabbisogno per la copertura del capitale circolante, ma anche dall’esigenza di sostenere gli investimenti e le ristrutturazioni delle posizioni debitorie in essere. Nello stesso periodo si sono osservati primi segnali di maggiore prudenza nelle politiche di offerta alle imprese, in particolare nel Nord Est e nel Centro. A fronte di un lieve aumento delle quantità offerte, le banche hanno fornito indicazioni di un moderato inasprimento degli spread applicati ai prestiti più rischiosi. Nel primo semestre dell’anno in corso, la domanda di mutui per l’acquisto di abitazioni da parte delle famiglie è tornata a crescere in tutte le aree del Paese. È inoltre proseguito l’in#cremento della domanda di credito per finalità di consumo. La percezione di un peggioramento delle prospettive economiche si è riflessa in una mag#giore cautela delle banche nei criteri di offerta dei mutui per l’acquisto di abitazioni in tutte le macroaree, fatta eccezione per il Nord Est. Le condizioni praticate sui prestiti finalizzati al consumo si sono invece ulteriormente allentate in tutte le ripartizioni territoriali. Le famiglie, diversamente dal recente passato, hanno domandato meno prodotti del risparmio gestito e più titoli di Stato e azioni.

La domanda e l’offerta di credito alle imprese

In un contesto caratterizzato dall’espansione dell’attività economica, ma anche dall’accresciuta incertezza dovuta alle tensioni internazionali e all’aumento dei costi di approvvigionamento, nel primo semestre del 2022 la domanda di credito da parte delle imprese è tornata a espandersi in tutte le aree del Paese, con maggiore intensità nel Nord Ovest e nel Mezzogiorno. Le richieste di finanziamenti sono aumentate in misura marcata nel settore manifatturiero e in quello dei servizi. Nel comparto delle costruzioni l’andamento è stato eterogeneo tra le diverse macroaree: in crescita nelle regioni del Nord Est e, in modo particolare, in quelle del Centro, a fronte di una sostanziale stabilità nel Nord Ovest e nel Mezzogiorno. In tutte le aree del Paese la domanda di prestiti è stata motivata dall’accresciuto fabbisogno per la copertura del capitale circolante, legato all’espansione dell’attività e all’aumento dei costi di produzione, nonché dall’esigenza di sostenere gli investimenti e le ristrutturazioni delle posizioni debitorie in essere. Solo nel Nord Est il consolidamento dei prestiti pregressi ha inciso negativamente sull’andamento delle richieste di credito complessive.

Nella prima parte del 2022 si sono osservati primi segnali di maggiore cautela nelle politiche di offerta dei prestiti alle imprese, in particolare nel Nord Est e nel Centro. L’orientamento è stato più selettivo nei comparti dell’edilizia e dei servizi, riflettendo principalmente una più alta percezione del rischio. A fronte di un lieve aumento delle quantità offerte, le banche hanno fornito indicazioni di un moderato incremento degli spread applicati ai prestiti più rischiosi. Secondo le previsioni degli intermediari, formulate alla fine dell’estate, la domanda di credito delle imprese dovrebbe rallentare mentre nei criteri di offerta si osserverebbero ulteriori restrizioni in tutte le aree del Paese.